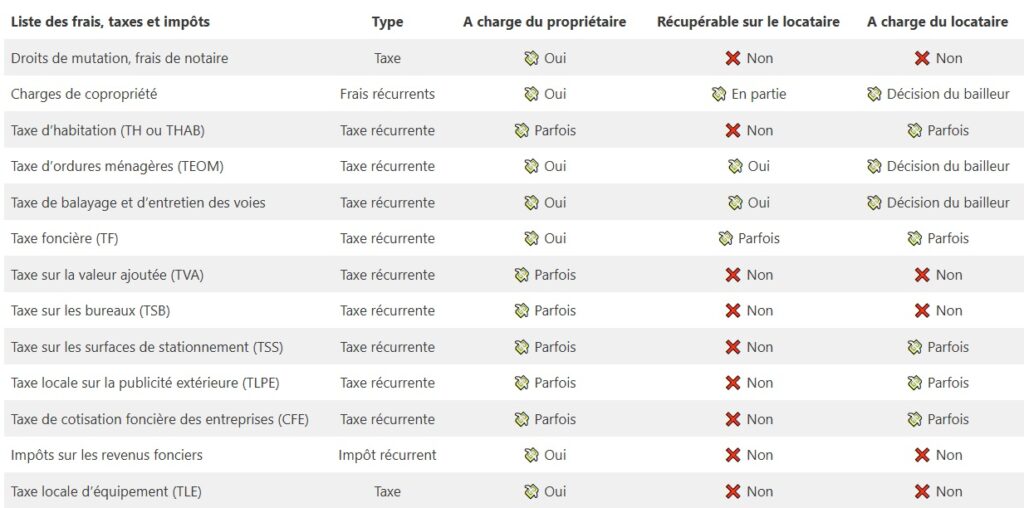

Propriétaire, locataire qui paie quoi ? Avant d’investir dans l’immobilier, ou de louer un bien immobilier, il est important de bien identifier ce que l’on va payer. Entre les dépenses courantes, les taxes et les impôts vous devez tout calculer avant de vous lancer dans un investissement. A l’inverse si vous êtes déjà propriétaire, l’intérêt de calculer chaque poste dans le détail vous permet d’améliorer votre fiscalité.

📑 Sommaire

Droits de mutation, frais de notaire

Les frais de notaire, également appelé droits de mutation, sont à la charge du propriétaire, le locataire n’a rien à payer. Le propriétaire paye une seule fois cet impôt, lors de l’achat.

Les droits de mutation pour un stationnement (parking, garage ou box) détaché d’un logement ne sont pas à négliger. Ces frais étant dégressifs en fonction des montants, ils représentent une part très lourde pour l’acquéreur d’un emplacement (allant parfois jusqu’à 20% du prix d’un lot de garages). Il est très important de simuler les frais de notaire avant d’investir, ces derniers vont directement impacter le rendement locatif et la rentabilité de votre projet immobilier. Heureusement, la loi Macron est venu modifier les tarifs réglementés des notaires. Grâce à l’arrêté du 26 février 2016, les émoluments du notaire sont réduits à 10 % du prix de vente pour les transactions représentant un faible montant. Le seuil bas est à 108 € TTC pour les toutes petites transactions. N’oubliez pas que la Taxe sur la Valeur Ajoutée (TVA) s’ajoute à ces frais réduits.

💡 Le saviez-vous : les frais de notaire sont réduits lorsque vous achetez du neuf. Certains promoteurs les offrent même à leurs clients.

Détails des frais de notaire

Les frais de notaire comprennent 5 éléments : les émoluments, les honoraires, les débours, les droits et taxes.

Les émoluments sont identiques d’un notaire à l’autre, ils correspondent à une prestation dont le tarif est réglementé. Les honoraires sont fixés par le notaire, ils sont directement liés à la prestation réalisée (consultation juridique, acte de vente, etc…) par le notaire. Vous pouvez négocier le montant des honoraires avec le notaire puisque ces derniers ne sont pas réglementés. Les débours correspondent aux sommes que le notaire va avancer. A l’issue de la rédaction de l’acte de vente, le notaire vous rembourse une partie de cette somme, le trop perçu par rapport aux frais qu’il a engagés. Les droits et taxes sont les impôts directement reversées à l’État Français et aux collectivités territoriales : une part pour la commune, une autre pour le département et la dernière partie pour la région.

Charges de copropriété

Les charges de copropriété se partagent entre le propriétaire et le locataire. Ce sont des frais récurrents la fréquence du règlement est fixée par le syndic de copropriété : annuelle ou trimestrielle. Le décompte des charges de copropriété arrive dans la boite aux lettres du propriétaire ou du locataire (dans le cas d’un mandat de gestion via une agence immobilière). Une partie des charges est récupérable sur le locataire.

Les charges récupérables sur le locataire

Propriétaire bailleur, vous pouvez répercuter certaines charges de copropriété à vos locataires. Voici la liste des charges que vous avez le droit de récupérer :

- Ascenseurs : frais de fonctionnement (électricité, nettoyage) et les frais d’entretien (petites réparations, visite de contrôle).

- Eau froide : quote-part lié à la consommation d’eau des parties communes, frais de réparation des fuites sur joint, uniquement pour les canalisations situées dans le parking commun ou le garage loué.

- Installations individuelles : frais d’électricité, uniquement si votre garage est muni d’une prise électrique ou/et d’un éclairage individuel.

- Parties communes intérieures : frais d’électricité des parties communes (éclairage, porte automatique) ; frais d’entretien et de nettoyage de l’espace commun et une participation aux frais des petites réparations hors travaux d’amélioration.

- Parties communes extérieures : entretien des voies de circulation et des aires de stationnement, des espaces verts liés à la copropriété.

Taxe d’habitation (TH ou THAB)

La taxe d’habitation est à la charge du locataire en place au 1er janvier même si ce dernier ne conserve pas l’emplacement juste après. Le propriétaire bailleur doit déclarer le nom, prénom et adresse du locataire auprès de votre centre des impôts afin que l’administration fiscale puisse faire le rapprochement. C’est obligatoire, même si votre résidence principale se situe à plus d’un kilomètre de votre stationnement. Nous vous proposons un modèle de lettre gratuit pour déclarer vos locataires. L’avis de taxe d’habitation arrive dans la boite aux lettres du locataire courant octobre, pour un paiement avant le 15 novembre ou le 20 novembre pour un règlement par internet. En cas de retard de paiement, vous recevrez une majoration de 10%.

Si vous n’avez pas de locataire au 1er janvier, c’est le propriétaire qui doit s’acquitter de la taxe d’habitation si sa résidence principale est située à moins d’un kilomètre de l’emplacement. Dans ce cas, la taxe est récupérable au prorata de l’occupation des lieux par un autre locataire. Si l’occupant utilise le garage dans un cadre professionnel, la taxe d’habitation est incluse dans la Cotisation Foncière des Entreprises (CFE), il n’y a pas de taxe d’habitation a payer.

💡 Le saviez-vous : les parkings et les garages ne sont pas concernés par la suppression de la taxe d’habitation instaurée par Emmanuel MACRON.

La nouvelle réforme concerne uniquement les résidences principales, les résidences secondaires comme les garages détachés d’un logement ne sont pas exonérées.

Cas particuliers concernant la taxe d’habitation

Suite à la nouvelle réforme sur la taxe d’habitation, certains propriétaires bailleurs peuvent être redevable même si leur résidence principale est située à plus d’un kilomètre. Il y a deux cas de figure pour le centre des impôts : vous aviez un locataire en place au 1er janvier mais l’administration fiscale n’a pas connaissance de son nom, vous ne l’avez pas déclaré. L’administration fiscale considère que votre stationnement ne constitue pas une dépendance et que par conséquent il peut-être considéré comme un emplacement dont vous avez la jouissance. Si vous êtes confronté à cette situation, essayez de discuter avec le centre des impôts en justifiant que l’emplacement vacant.

Si vous avez divisé une place de parking pour mettre plusieurs deux roues, c’est au propriétaire bailleur de payer la taxe d’habitation. L’administration fiscale va considérer qu’il n’y a qu’une seule place de parking, il faut éviter de déclarer plusieurs locataires à votre centre des impôts au risque de créer une confusion sur le nombre de place en votre possession. Libre au propriétaire de diviser et répercuter la taxe dans le décompte annuel des charges locatives.

La taxe d’ordures ménagères (TEOM)

Cette taxe également appelée TEOM est applicable en fonction des communes. C’est le propriétaire qui doit s’acquitter de cette taxe, néanmoins le droit Français autorise le bailleur à la répercuter en totalité à son locataire. L’avis de taxe d’ordures ménagères est inclus sur la feuille d’imposition de la taxe foncière (TF). Elle arrive dans la boite aux lettres du propriétaire courant septembre pour un règlement avant le 15 octobre ou le 25 octobre en payant par internet.

Les propriétaires de place de parking ou de garage considèrent cet impôt comme injuste. En effet, les habitants d’un logement produisent des ordures ménagères, les utilisateurs d’un stationnement ne créent pas de déchets. Personne n’utilise les parties communes liées aux ordures ménagères, dans certains cas, ils n’ont même la clef du local poubelle. Certains de nos membres ont réussi à faire exonérer leurs parkings après de long échanges avec le service des impôts. C’est à l’appréciation du service de l’administration fiscale, si vous savez bien négocier vous pourrez peut-être obtenir une exonération.

Taxe de balayage et d’entretien des voies

C’est le propriétaire paye la taxe de balayage, elle est récupérable sur le locataire.

L’avis de la taxe de balayage et d’entretien des voies est elle aussi regroupée avec la taxe foncière. Elle arrive dans la boite aux lettres du propriétaire courant septembre pour un règlement avant le 15 octobre ou le 25 octobre en payant par internet.

Cette taxe établie par les mairies sert à répercuter une partie du coût d’entretien de la voirie ; le propriétaire bailleur peut récupérer la totalité de cette taxe auprès de son locataire. Cette taxe est de moins en moins appliquée par les mairies mais certaines communes sont encore concernées.

Taxe foncière (TF ou TFPB)

La taxe foncière est uniquement à la charge du propriétaire.

L’avis de taxe foncière arrive dans la boite aux lettres du propriétaire courant septembre pour un règlement avant le 15 octobre ou le 25 octobre en payant par internet. Notez bien la date pour éviter de payer une pénalité de10% en cas de retard de paiement.

💡 Le saviez-vous : un propriétaire qui vend son bien en cours d’année est redevable de la taxe foncière.

Il est d’usage de prévoir avec l’acquéreur un partage au prorata temporis de la taxe lors de la rédaction de la promesse de vente.

La taxe foncière est l’impôt qui impacte le plus la rentabilité locative d’une place de parking. Cette taxe prend en compte la valeur du revenu cadastral (estimé par l’état et réellement sur évalué). Elle se décompose en 4 parties qui vont respectivement à :

- la commune (part communale, taux défini par la ville),

- la communauté de commune (taux définie par l’agglomération),

- l’intercommunalité,

- le département (part définie par le département).

Taxe sur la valeur ajoutée (TVA)

Le propriétaire paye la taxe sur la valeur ajoutée. Elle vient en déduction des loyers mensuels.

Il n’y a pas d’avis de TVA, la taxe est inclues dans chaque loyer mensuel.

Sur le marché, un locataire peut trouver des parkings à louer avec TVA et d’autres sans. La réglementation en vigueur stipule que la TVA doit être facturée au client consommateur du service. C’est le propriétaire bailleur qui reverse le montant de la taxe à l’état Français.

Cette taxe plus connue sous le nom de TVA, est normalement applicable qu’aux sociétés. Néanmoins, un particulier percevant un revenu annuel de location supérieur à 36 800 €, doit s’acquitter de la taxe sur la valeur ajoutée (référence à l’article 293B du code général des impôts portant sur l’exonération du paiement de la TVA). Un propriétaire bailleur qui ne paye pas la TVA doit mentionner : « TVA non applicable – Article 293 B du CGI » dans chaque quittance de loyer délivrées à ses locataires.

Pourquoi la location de parking est-elle soumise à la TVA

Légalement, la location de parkings, garages, caves, celliers, boxes ou entrepôts est considérée comme une activité de prestation de services (BIC). Comme toute activité lucrative, les revenus locatifs générés sont soumis à une TVA de 20%. Si les recettes annuelles sont inférieures au plafonds micro-foncier, vous pouvez opter pour ce régime d’impôts ; vous trouverez plus de renseignements dans notre article comment bien remplir votre déclaration de revenus fonciers.

Cas d’exonérations de TVA

Heureusement pour les propriétaires particuliers, il existe des cas d’exceptions qui permettent d’être fréquemment exonéré de taxe sur la valeur ajoutée. Vous n’allez pas payer de Taxe sur la Valeur Ajoutée si :

- l’emplacement est lié à un bail de location d’un logement situé dans le même ensemble immobilier pour lequel vous êtes également propriétaire bailleur.

- la somme des loyers perçus ne dépassent pas les 36 800 € par an, ce montant est lié aux loyers ainsi qu’au nombre de parkings que vous possédez.

- vous êtes un particulier, une Société Civile Immobilière (SCI) à l’IR ou à l’IS sans dépasser la somme précédente. Pour une société, la TVA doit être obligatoirement facturée.

Taxe sur les bureaux (TSB)

Le propriétaire paye la taxe sur les bureaux. Elle peut-être répercutée sur le locataire si une clause est prévue dans le bail professionnel.

Cette taxe annuelle s’applique sur les locaux à usage de bureaux, les locaux commerciaux et aux locaux de stockage.

Cas d’exonérations de TSB

Cette taxe spéciale ne s’applique qu’aux biens situés en région Île-de-France dans les 8 départements suivants : Paris (75), Seine-et-Marne (77), Yvelines (78), Essonne (91), Hauts-de-Seine (92), Seine-Saint-Denis (93), Val-de-Marne (94) et Val-d’Oise (95). Si le local professionnel loué possède une surface strictement inférieure à 100 m², vous n’êtes pas redevable de la taxe sur les bureaux. Vous l’aurez compris une autre condition est la surface du local loué, vous êtes redevable de la taxe si la surface est supérieure ou égale à 100 m². Pour les baux mixtes, la surface à prendre en compte est celle affectée à l’usage de bureaux.

Taxe sur les surfaces de stationnement (TSS)

Le propriétaire paye la taxe sur les surfaces de stationnement.

C’est un impôt local instauré en 2015 par la région Île-de-France afin de financer les investissements en faveur des transports en commun. Elle s’applique si votre stationnement est situé dans les 8 départements suivants : Paris (75), Seine-et-Marne (77), Yvelines (78), Essonne (91), Hauts-de-Seine (92), Seine-Saint-Denis (93), Val-de-Marne (94) et Val-d’Oise (95).

Cas d’exonérations de TSS

Toutes les surfaces de stationnement situées dans zone franche urbaine (ZFU) ou appartenant aux fondations et associations reconnues d’utilité publique sont exonérées.

De plus, les surfaces de stationnement normalement imposables appartenant à un même propriétaire peuvent aussi être exonérés si leur surface est inférieure à 500 m² pour les surfaces de stationnement.

Pour calculer cette surface limite, il est tenu compte de tous les locaux de même nature qu’une personne privée ou publique possède à une même adresse ou dans un même groupement topographique.

Taxe locale sur la publicité extérieure (TLPE)

Cette taxe concerne le locataire ou le propriétaire qui exploite la publicité.

Vous avez installé un support publicitaire fixe, visible et implanté sur une voie ouverte à la circulation ? Vous voilà redevable de la taxe sur la publicité extérieure. Vous avez deux mois pour déclarer votre publicité ou enseigne auprès du centre des impôts. L’administration fiscale considère comme publicité les affiches ou panneaux mais également les enseignes et pré enseignes. Ce sont principalement les locaux professionnels qui sont concernés par cette taxe.

Vous pouvez faire une demande d’exonération de TLPE après de la mairie de votre commune.

Taxe de cotisation foncière des entreprises (CFE)

C’est l’entreprise qui paye cette cotisation foncière, sont concernées les entreprise de types : SARL, SAS, SA et SCI.

La cotisation foncière des entreprises (CFE) est un impôt local dû par toute entreprise et personne exerçant une activité professionnelle non salariée, sauf exonération éventuelle.

Contribution annuelle sur les revenus locatifs (CRL)

Le propriétaire bailleur paye la contribution annuelle sur les revenus locatifs (CRL). Cette taxe ne peut pas être répercutée sur le locataire.

La contribution annuelle s’élève à 2,5 % du montant total des loyers de locaux d’habitation, professionnels ou commerciaux situés dans des constructions achevées depuis 15 ans. Seuls les sociétés de type société à responsabilité limitée (SARL), société par actions simplifiée (SAS), société civile immobilière (SCI) et organismes soumis à l’impôt sur les sociétés (IS) sont redevables de cette contribution.

Exonération de contribution si les revenus annuels sont inférieurs à 1 830 € par local, ou si les revenus sont soumis à la taxe sur la valeur ajoutée (TVA). Plusieurs types de construction sont exonérées, les organismes gestionnaires de foyers de personnes âgées par exemple, tout comme les locations consenties à l’État Français.

Impôts sur les revenus locatifs (IR et IFI)

Le propriétaire bailleur paye l’impôt sur les revenus fonciers. Le propriétaire est redevable de l’impôt sur la fortune immobilière (IFI) si son patrimoine immobilier dépasse les 1,3 M€.

Les revenus locatifs se déclarent par internet dans la section 4 de la déclaration de revenus. Le service de déclaration en ligne ouvre le 11 avril de chaque année. Le délai pour déclarer vos revenus sur internet varie en fonction de votre département, vous avez jusqu’au :

– 21 mai à minuit pour les départements de 1 à 19 et l’étranger,

– 28 mai à minuit pour les départements de 20 à 49,

– 4 juin à minuit pour les départements de 50 à 976.

Notez bien les dates, les pénalités de retard commencent à 10% et peuvent atteindre 40% sans réponse de votre part 30 jours après la mise en demeure.

💡 Le saviez-vous : une pénalité de 80% peut arrivée si le fisc remet en cause vos revenus fonciers soumis à l’IR ou l’IS déclaré dans les catégories BIC, BNC ou BA.

Les revenus tirés de la mise en location d’un stationnement (parking, garage ou box) sont imposables au titre de revenus fonciers. Il existe deux régimes d’impôts sur les revenus locatifs : réel et micro-foncier. Les membres du club ont créé un simulateur pour vous aider pour choisir votre régime d’impôt, consultez notre simulateur de comparatif des régimes.

Régime micro-foncier :

- Avantages : Déclaration simplifiée dans la case revenus fonciers, abattement fixe de 30%.

- Inconvénients : Rien n’est déductible, les charges et les travaux sont déjà pris en compte dans l’abattement.

- Conditions : Vos revenus fonciers bruts doivent être inférieurs à 15.000€ par an.

Régime réel :

- Avantages : Abattement directement lié aux dépenses, permettant de créer un déficit foncier dans la limite de 10.700€.

- Inconvénients : Déclaration plus complexe à remplir, régime applicable pendant 3 ans consécutifs.

- Conditions : En cas de gros travaux vous pouvez choisir ce régime, même si vos loyers sont inférieurs.

Taxe locale d’équipement (TLE)

C’est le propriétaire qui paye la taxe locale d’équipement, 12 mois après la date de délivrance du permis de construire.

Cette taxe s’applique pour les communes de plus de 10 000 habitants. Elle concerne tous les projets de construction, de reconstruction et d’agrandissement de bâtiments.

📰 Sur le même sujet

Choisir son régime d’impôts, remplir sa déclaration ?

Propriétaire bailleur, vous avez le choix entre deux régimes d’impôts pour déclarer vos revenus fonciers : micro-foncier ou régime réel. Il est très important de choisir le bon régime pour éviter de payer trop d’impôts et optimiser votre fiscalité. Lire la suite…

Déclaration d’occupation et de loyer

L’administration fiscale a mis en place une nouvelle obligation de déclaration d’occupation pour les biens immobiliers. Modifiez la déclaration à chaque changement de locataire ou évolution du loyer.. Lire la suite…

📧 Bulletin mensuel

Rejoignez les 5000 abonnés dans la niche immobilière !

Salut, ton article est très bien fait. Je te félicite ! Voulez-vous savoir qui paye quoi ? Ben, nous travaillons et nous payons pour les paresseux qui ne travaillent pas, hihi ! 🙂