📑 Sommaire

Comment choisir son régime d’impôts foncier

Le choix entre deux régimes : micro-foncier / réel

Propriétaire bailleur, vous avez le choix entre deux régimes d’impôts pour déclarer vos revenus fonciers : micro-foncier ou régime réel. Il est très important de choisir le bon régime pour éviter de payer trop d’impôts et optimiser votre fiscalité. C’est la période où il faut remplir sa déclaration d’impôts sur les revenus. Nous avons reçu de nombreuses demandes de la part de nos lecteurs… C’est pourquoi nous publions cet article pour vous aider à déclarer au mieux vos revenus locatifs.

Comme tous revenus, les loyers d’une location d’emplacement de stationnement (parking, garage, box, garde meuble) sont considérés comme des revenus fonciers imposables. La première chose à faire avant de remplir votre déclaration 2042 est de choisir votre régime d’impôts. Le micro-foncier ou régime réel en tenant compte de votre patrimoine immobilier complet regroupant vos stationnements et vos logements (appartements, immeubles de rapport, meublés, etc…).

Une fiscalité différente entre les deux régimes

La déclaration sous le régime micro-foncier est simplifiée, et l’abattement fixe de 30 % reste l’avantage principal. Ce régime d’impôt est intéressant à condition que le montant total de vos charges et de vos emprunts ne dépasse pas 30 % de vos revenus. Sachant que vous devrez obligatoirement opter pour le régime réel si l’une des trois conditions suivantes s’applique :

- Vos revenus fonciers brutes hors charges dépassent 15.000 € par an,

- Vous avez au moins un logement loué en meublé,

- Vous bénéficiez de régime fiscal particulier. Investissement sous les lois Besson, Robien, Borloo, Malraux, etc… sauf le régime Scellier qui permet choisir l’option micro-foncier.

Le régime micro-foncier a été mis en place par l’administration fiscale pour permettre aux petits investisseurs de déclarer facilement leurs revenus fonciers. Il est parfaitement adapté aux propriétaires qui se lancent dans l’immobilier de parkings ou de garages. Il peut même convenir si vous avez un logement en location. Tous les investisseurs concernés non pas forcément intérêt à opter pour cette solution.

💡 Le saviez-vous : Seulement 3 personnes sur 5 prennent le temps de comparer les deux régimes d’impôts sur les revenus locatifs.

Dans certains cas, le montant des dépenses (charges et frais) peut dépasser le taux de 30 % retenu par l’administration fiscale. Si vous avez acheté, par exemple, un lot de garages avec un emprunt pour financer l’achat. Il est probable que le crédit vous coûte cher les premières années. Il sera peut-être plus intéressant de partir sur le régime réel pour faire du déficit foncier et réduire vos impôts.

Le régime réel permet de calculer votre revenu foncier net, en déduisant de vos loyers toutes les charges liées au propriétaire. L’abattement calculé par l’administration fiscale est directement lié à vos dépenses. Ce régime vous permet de réaliser un déficit foncier dans une limite de 10 700 €. Seul inconvénient au système, lorsque vous choisissez le régime réel, vous êtes bloqué dans ce régime pour 3 années consécutives. Très avantageux si vous réalisez et étalez sur plusieurs années des travaux de rénovation ou d’amélioration sur vos biens.

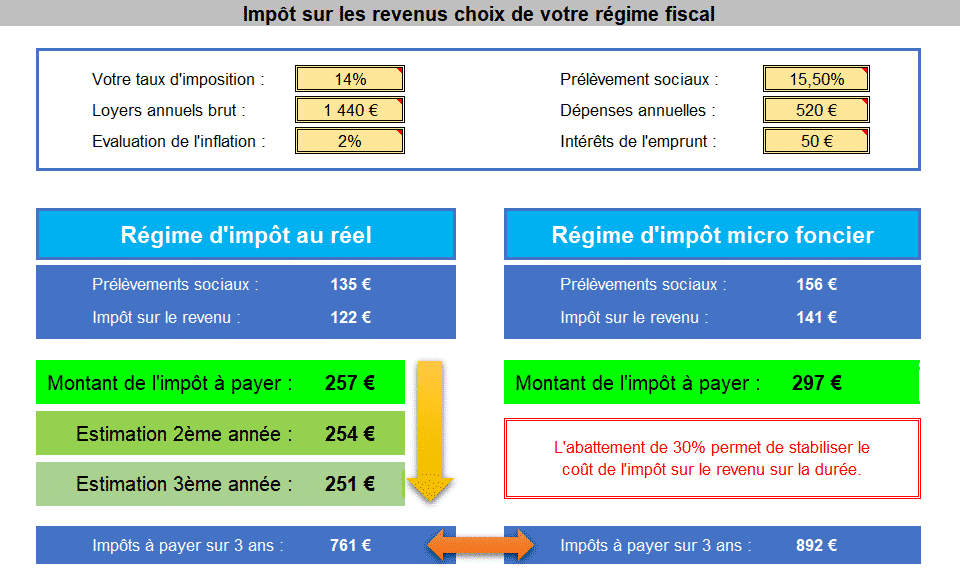

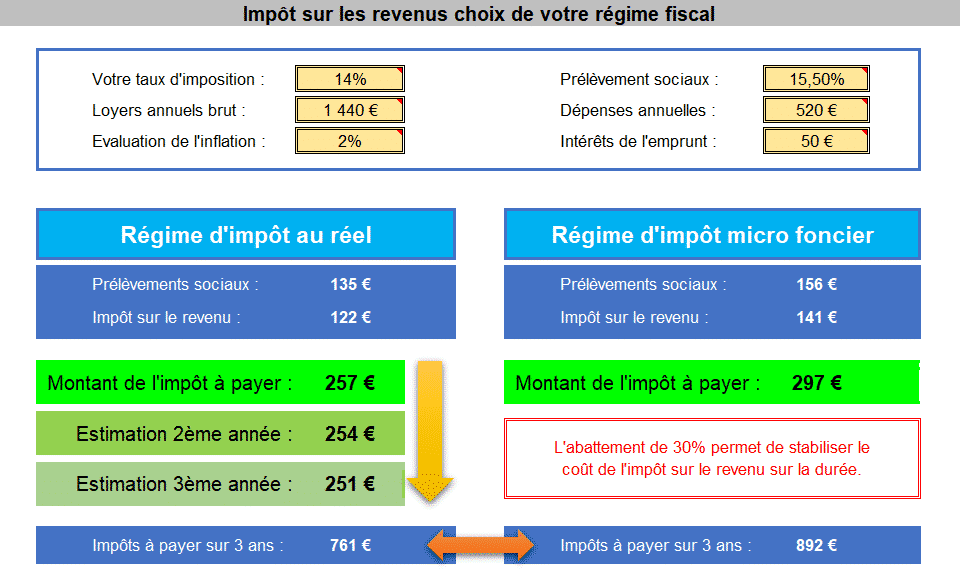

Simulateur pour comparer les régimes d’impôts fonciers

Les membres du club ont réalisé un simulateur pour vous aider à choisir votre régime d’impôt en fonction de votre situation :

Les fonctions du simulateurs :

- Aucun calcul à réaliser, il vous suffit de rentrer les données de votre projet pour savoir s’il est viable.

- Le calcul du montant de l’impôt à payer sur l’année en cours pour les deux régimes est automatique.

- Le montant de l’imposition au régime réel est simulé sur 3 ans.

- Ce simulateur fonctionne aussi pour les appartements, immeubles, maisons, entrepôts… N’utilisez pas ce tableau pour simuler une location en meublé.

- Prise en main simple et rapide.

Déclarer ses revenus locatifs en micro-foncier

Vous devez simplement reporter le montant de vos loyers encaissés sur la déclaration dans la case réservée au régime micro-foncier. Les revenus locatifs comprennent bien évidement tous les loyers encaissés même en avance dans l’année. Sans oublier vos provisions sur charges, seul les cautions sont à exclure. Si vous avez reçu des indemnités d’assurances dans le cadre d’un loyer impayé, d’une vacance locative ou des subventions de l’Agence Nationale de l’Habitat (ANAH) il faudra les inclure aux revenus perçus.

L’administration fiscale va vous appliquer un abattement forfaitaire de 30 % sur ces revenus. Avant de les ajouter à vos autres revenus et salaires, pour calculer votre imposition.

Remplir sa déclaration en micro-foncier

Dans la case BE de la section 4 revenus fonciers, vous devez indiquer vos recettes brutes sans abattement. C’est-à-dire la sommes totales de vos revenus fonciers encaissés au cours de l’année. Ne déduisez aucun frais ni dépenses puisque le régime micro-foncier vous offre un abattement forfaitaire de 30 %. N’oubliez pas de déclarer les noms et adresses de vos locataires en utilisant notre modèle de lettre ou le module disponible sur le site des impôts.

Déclarer ses revenus fonciers au régime réel

Voici la liste des charges et des frais déductibles de vos revenus locatifs bruts, suivant l’article 31 du code général des impôts :

- Charges récupérables et non récupérées. Vous trouverez la liste complète des charges et taxes récupérables auprès de votre locataire en lisant notre sujet: liste des charges récupérables.

Intérêts d’emprunt. Les intérêts des emprunts souscrits lors de l’achat ou de la réalisation de travaux sont déductibles.

- Impôts et taxes à la charge du propriétaire. Retrouvez la liste complète de ces taxes et impôts en lisant notre article: impôts, taxes et charges, qui paye quoi ?

- Dépenses d’entretien et de petite réparation. Regroupe tous les travaux relatifs à l’entretien et le maintient de l’état locatif de vos biens. (réparation de serrure, porte basculante, entretien et peinture des sols, etc…)

- Frais et charges de gestion. Regroupe toutes les rémunérations (honoraires, commissions, salaires et charges sociales) versés à votre syndic de copropriété ou à un employé (gardien ou concierge). Ainsi que tous les frais de procédure juridique que vous avez engagées contre un ou plusieurs locataires. Attention comptez uniquement le coût juridique réel et non les éventuelles pertes financières. Puis enfin, les autres frais de gestion qui n’entrent pas dans les catégories précédentes à hauteur de 20€ par an et par bien loué. Pour lesquels vous devez bien évidement avoir des factures en guise de justificatifs. Dans le cas d’un paiement de provision sur charges à votre syndic, vous devez déduire le montant de la provision en régularisant la différence lors de votre déclaration d’impôts sur le revenu de l’année suivante.

- Primes d’assurances. Regroupe toutes les coûts d’assurances liées à vos biens immobiliers loués (assurance vol, incendie, dégât des eaux, bris de glace, vandalisme, causes naturelles, assurance crédit et loyers impayés).

- Travaux d’amélioration. Vous pouvez inclure le coût de travaux de rénovation électrique, de remplacement d’une porte de garage… Cependant, tous les travaux dit de gros œuvre qui consistent à l’agrandissement d’un bien ne sont pas déductibles.

Remplir et déclarer en régime réel

Pour commencer, vous devez remplir le formulaire annexe 2044. Indiquez le nombre de sociétés immobilières, de fonds de placement immobilier (FPI) ou de propriétés rurales et urbaines que vous détenez. Prenons l’exemple d’un propriétaire d’un lot de garages tous situés à la même adresse. Dans ce cas, vous allez déclarer : 1 dans la case propriété urbaine. Tapez l’adresse du ou de vos bien(s) immobilier(s), sans oublier de renseigner le ou les nom(s) de votre ou de vos locataire(s). Indiquez ensuite le montant des revenus perçus au cours de l’année (loyers, recettes diverses, valeur locative réelle des biens dont vous avez la jouissance). Vous obtiendrez un résultat en additionnant tous ces éléments qui correspond au total de vos recettes de l’année.

Vous devez faire le même exercice pour déclarer vos frais de gestion, dépenses et charges. Intégrer au calcul vos primes d’assurances, le montant des charges récupérables que vous n’auriez pas demandées au départ d’un locataire. Sans oublier le montant des éventuels travaux ainsi que les justificatifs de ces derniers. L’état vous accorde un montant de frais fixe par nombre de locaux, indiquez bien le montant qui correspond. Il ne vous reste plus qu’à saisir le montant des taxes foncières. N’oubliez pas les intérêts d’un éventuel emprunt qui viendront réduire vos revenus.

En fonction des éléments que vous avez saisis, le tableau récapitulatif vous explique comment remplir les cases principales de la déclaration. Selon les différents cas : bénéfice ou déficit pour compléter les cases revenus fonciers imposables BA de la section 4. Sans oublier le déficit imputable sur les revenus fonciers et global BB et BC de la section 4. Puis les déficits antérieurs non encore imputés BD et les primes d’assurance pour loyers impayés BF toujours dans la section 4 de votre déclaration.

💡 Le saviez-vous : Faire un don à une œuvre caritative vous permet de réduire le montant de vos impôts.

Impôt sur la fortune immobilière (IFI)

En 2019, le gouvernement remplace l’impôt de solidarité sur la fortune (ISF) par l’impôt sur la fortune immobilière (IFI). Le secteur de l’immobilier est le plus impacté par cette nouvelle réforme. L’état se concentre maintenant sur votre patrimoine immobilier en oubliant plusieurs supports de placements bancaires dans le but de favoriser les investissements productifs.

Pour de nombreux ménages, les patrimoines sont composés principalement d’immobilier. Il va donc falloir calculer si vous faites partie de ceux qui possèdent beaucoup de biens immobiliers si vous êtes redevable ou non de cet impôt sur la fortune immobilière. Votre patrimoine immobilier imposable au 1er janvier de chaque année vaut plus de 1 300 000 €, alors vous allez payer l’IFI.

Calcul de l’IFI, abattements et exonérations

Comme pour l’ISF, votre résidence principale conserve un abattement de 30 %. Seulement 70 % de la valeur de votre résidence principale est taxable au titre de l’IFI. Nous vous rappelons que votre résidence principale est le logement où vous résidez aux yeux de l’administration fiscale.

L’IFI taxe votre patrimoine net, vous pouvez réduire vos crédits immobiliers en date du 1er janvier de l’année en cours. Déduisez le capital restant dû de chaque prêt immobilier ayant servi à financer de l’immobilier (biens, parts, actions, amodiation, etc…) sans oublier que les crédits ne sont pas entièrement déductibles.

Certains montages SCI vous permettront de donner un usufruit, un droit d’habitation ou un droit d’usage à titre personnel pour changer la valeur en pleine propriété. Je vous recommande d’être bien conseillé par un expert avant de vous lancer dans ce type de statut. Le risque majeur est d’être épinglé par le FISC ! Si vous avez des locations meublées, passez loueurs en meublés professionnels (LMP) pour voir vos locations meublées être exonérées d’IFI.

Il sera judicieux de vendre une partie de votre parc immobilier afin de diminuer le patrimoine taxable au titre de l’IFI. Placez votre argent ailleurs hors immobilier ou dans la niche des parkings par exemple !

L’IFI remet les parkings et les garages dans la course

Contrairement à l’immobilier traditionnel, la niche des parkings et des garages va profiter de cette réforme. Il est fiscalement plus rentable d’investir dans un lot de garages que dans un immeuble de rapport !

Comme la valeur patrimoniale d’un lot de garages restera bien inférieure à celle d’un immeuble de rapport. De nombreux propriétaires immobiliers vont se tourner vers la niche des garages pour faire baisser leur patrimoine imposable tout en conservant des revenus locatifs corrects.

Vous êtes maintenant prêt(e) à remplir votre déclaration sur les revenus fonciers !

💰 DOPEZ VOS REVENUS LOCATIFS

et simplifiez votre gestion locative quotidienne

📰 Sur le même sujet

Simulateur pour choisir son régime d’impôts sur les revenus locatifs

Un simulateur simple pour choisir votre régime d’impôt sur les revenus locatifs. Comparez les deux régimes d’impôts sur les revenus fonciers (réel et micro foncier) afin de trouver celui le plus avantageux. Lire la suite…

Déclaration d’occupation et de loyer

L’administration fiscale a mis en place une nouvelle obligation de déclaration d’occupation pour les biens immobiliers. Modifiez la déclaration à chaque changement de locataire ou évolution du loyer.. Lire la suite…

📧 Bulletin mensuel

Rejoignez les 5000 abonnés dans la niche immobilière !

Bonjour Katiocha,

Pour répondre à vos questions, je vous confirme que vous devez déclarer les revenus fonciers d’un parking en amodiation. Le centre des impôts considère que vous êtes le propriétaire légal de l’emplacement. Les frais d’acquisitions ne sont pas déductibles, l’achat étant considéré comme une transaction immobilière. Vous trouverez une liste des charges récupérables en lisant cet article.

Bonjour,

J’ai acheté en 2019 un parking en amodiation et je le loue à un tiers.

Suis je assujettie au même régime d’impot foncier qu’un propriétaire ?

Puis je déduire des frais réels, les frais d’acquisition ( il n’y a pas eu de notaire ) mais un forfait d’environ 800 euros ?

Bonjour Franck,

Dans votre cas, vous ne pouvez pas inclure les revenus locatifs de vos garages dans votre activité LMNP. Il faut déclarer les revenus locatifs de vos garages dans la section immobilier de votre déclaration de revenus. Pas de CFE ni d’URSAFF a payer, vous restez hors statut LMNP.

Nous avons un simulateur pour comparer les régimes d’impôts micro foncier et réel, je vous invite à le consulter : https://www.parking-garage.com/simulateur-choisir-regime-impots-revenus-locatifs/

Bonjour,

Merci beaucoup cet article très interessant.

J’aurais quelques questions à vous poser car c’est la première année que je fais une déclaration d’impots en tant que LMNP (Loueur Meublé Non Professionnel).

Je loue 6 appartement (5 meublés, 1 non meublé) + 3 garages (à d’autres locataires que ceux qui louent mes appartements.

– Est ce que je peux inclure mes garage dans mon activité LMNP ?

– Je pense que ce n’est pas le cas, donc je dois faire unje déclaration différente pour ces 3 garages et mon appartement loué non meublé mais comment choisir entre le micro BIC et le réel ?

– En ce qui concerne la CFE (Cotisation Fiscale des Entreprises), je dois en faire une par appartement (alors que je pensais en faire une globale en domiciliant mon activité dans ma résidence principale) mais est ce que je dois en faire une aussi pour chaque Garage ?

– Dernière chose, pouvez vous me dire si je dois payer quelque chose à l’URSAFF ? sachant que j’ai une autre activité classique en tant que salarié.

Je vous remercie par avance pour vos réponse.

Bonjour Caroline,

Tout dépend de la manière dont vous allez louer les deux garages :

– Si vous louez le garage au même locataire que le meublé alors pas de soucis vous pouvez l’inclure dans le même régime fiscal. Le ou les garages seront considérés comme une extension du meublé. Je vous recommande d’inclure le garage dans le contrat de location du meublé. Ceci évitera les éventuelles interprétations de l’administration fiscale en cas de contrôle comme ils ne sont pas à la même adresse.

– Si l’un de vos garages est loué en dehors du meublé, alors il faut partir sur une déclaration séparée et choisir le régime micro foncier ou réel.

Bien cordialement.

Bonjour

Je viens d’acheter 2 garages dans le même sous sol et un studio meublé dans la même ville mais à une adresse différente des garages.

Je choisis le régime fiscal LMNP réel pour mon studio. Je dois donc mettre les garages dans’ le même régime fiscal?

Merci d’ Avance pour votre réponse

Caroline

Wow, super article. ça prend du temps et des efforts pour faire un bon article. Bravo !

Bonjour Stéphane,

Vous devez en effet déclarer un seul local si tous vos garages sont situés à la même adresse postale. Si vous avez 7 garages à une adresse et 7 garages à une autre adresse alors vous devez considérer 2 locaux. Le barème de 20 € pour la gestion en régime réel s’applique pour chaque local / adresse postale. Si vous avez un lot de 14 garages il faut considérer 20 € et si vous avez deux lots de 7 garages par exemple situés à deux adresses postales différentes alors vous pouvez déclarer 40 €.

Vous devez indiquez le nom de tous vos locataires, s’il n’y a pas assez de champ de saisie vous pouvez utiliser notre modèle de lettre pour déclarer vos locataires aux impôts.

Concernant vos frais de déplacement ils rentrent dans le montant des charges que vous déclarez juste en dessous de la section revenus. N’oubliez pas de conserver tous vos justificatifs (essence, péage, etc…) en cas de contrôle.

Bien cordialement.

Bonsoir,

Je possède un lot de 14 garages tous loués. Pour la déclaration aux impôts, j’aurais quelques questions :

– je déclare 1 seul local et je dois préciser les 14 locataires ?

– 20€ de gestion pour le local par an ou 14*20€?

– malgré la distance (200km), je gère moi même les garages, les frais liés à mes déplacements sont ils déductibles (carburants, péage, usure véhicule)

– si oui, quel champs dois je remplir?

Merci votre aide à tous

Bonjour Lucas et Guillaume, merci pour vos commentaires. Nous sommes ravis que notre article et notre tableau puisse vous aider !

Bien cordialement.

bonjour l’équipe, merci pour votre aide! comme d’habitude tout est très clair et votre tableau de comparaison des régimes est génial, merci!!

Merci pour la précision des informations. Exceptionnellement bien écrit !